セキュリティトークンとは何か?有価証券をブロックチェーンに乗せることの意義|セキュリティトークン特集

はじめに

2018年頃から、「セキュリティトークン」「セキュリティトークン・オファリング(STO)」が話題となっています。「これからはICOではなくSTOが来る」といった期待の声を耳にすることも少なくありません。

日本ではほとんど事例のないセキュリティトークンですが、2018年の後半にかけて日本語の解説記事も出つつあります。

そんな中この特集では、STOの事例が増え、また様々なプラットフォームが稼働し始めた今だからこそ分かる事実やデータを見ながら、

- なぜブームとなっているのか?

- 日本ではどうなっていくだろうか?

といった点について整理し、考察していきたいと思います。

第1回は、話の前提知識として、そもそもセキュリティトークン・STOとは何か、海外でどのような事例があるかについて紹介します。

セキュリティトークンとは何か

セキュリティ(有価証券)とは何か

まず、セキュリティ(有価証券)とは何かという話から始めましょう。セキュリティ、つまり「有価証券」は、広義には「財産的な価値があるものに関する所有権・債権の証明」を指します。

つまり、不動産や株式などの資産を持っていることや、それらから配当などの利益を受ける権利があることを証明するのが有価証券であるということです。有価証券の代表的な例としては、株券や社債・国債などが挙げられます。

詳細な定義は国によって異なりますが、まずは金融制度において世界的な基準となっているアメリカを見てみましょう。アメリカでは何かが有価証券であるか否かは「Howeyテスト」と呼ばれる基準によって決定されます。具体的には、以下の4つの要件を満たしていると「有価証券である」とされます。

- 金銭の投資に関することであり

- 収益を期待して行われ

- 投資先が共同事業であり

- 収益が第三者の努力に依存している

要するに、「投資性」があるかどうかがポイントとなっています。投資性があるものに規制をかけることで、投資家保護を行うことが主な法制度の趣旨といえます。

ちなみに、Howeyというのは実在した人物の名前から取っています。

1929年のアメリカでの大恐慌は、株バブルが弾けたことによって引き起こされました。この反省から、投資家保護を目的として1933年に Securities Act(証券法)、1934年に Securities Exchange Act(証券取引法)などの法律が整備されました。

これらの法律は、有価証券を発行する際や取引所を運営する際はSecurities Exchange Comission(SEC)に登録しなければならないと定めています。

William J. Howeyという人物は、1940年代にオレンジの果樹園の土地を売り出して借り戻し、得られた収益を分配するというグレーなやり方で、先述の法律をくぐり抜けていました。そのHoweyが1946年に「有価証券に該当するものを未登録で販売した」として罰せられたとき、有価証券の要件を定義するHoweyテストが作られたのです。

ポイント

- 有価証券は、財産的な価値があるものに関する権利を証明するもの

- アメリカではあるものが有価証券か否かはHoweyテストという要件によって決まる

日本における有価証券の定義

日本でも同様に投資性を持つものが有価証券であるとして、金融商品取引法第2条で詳細が定められています。

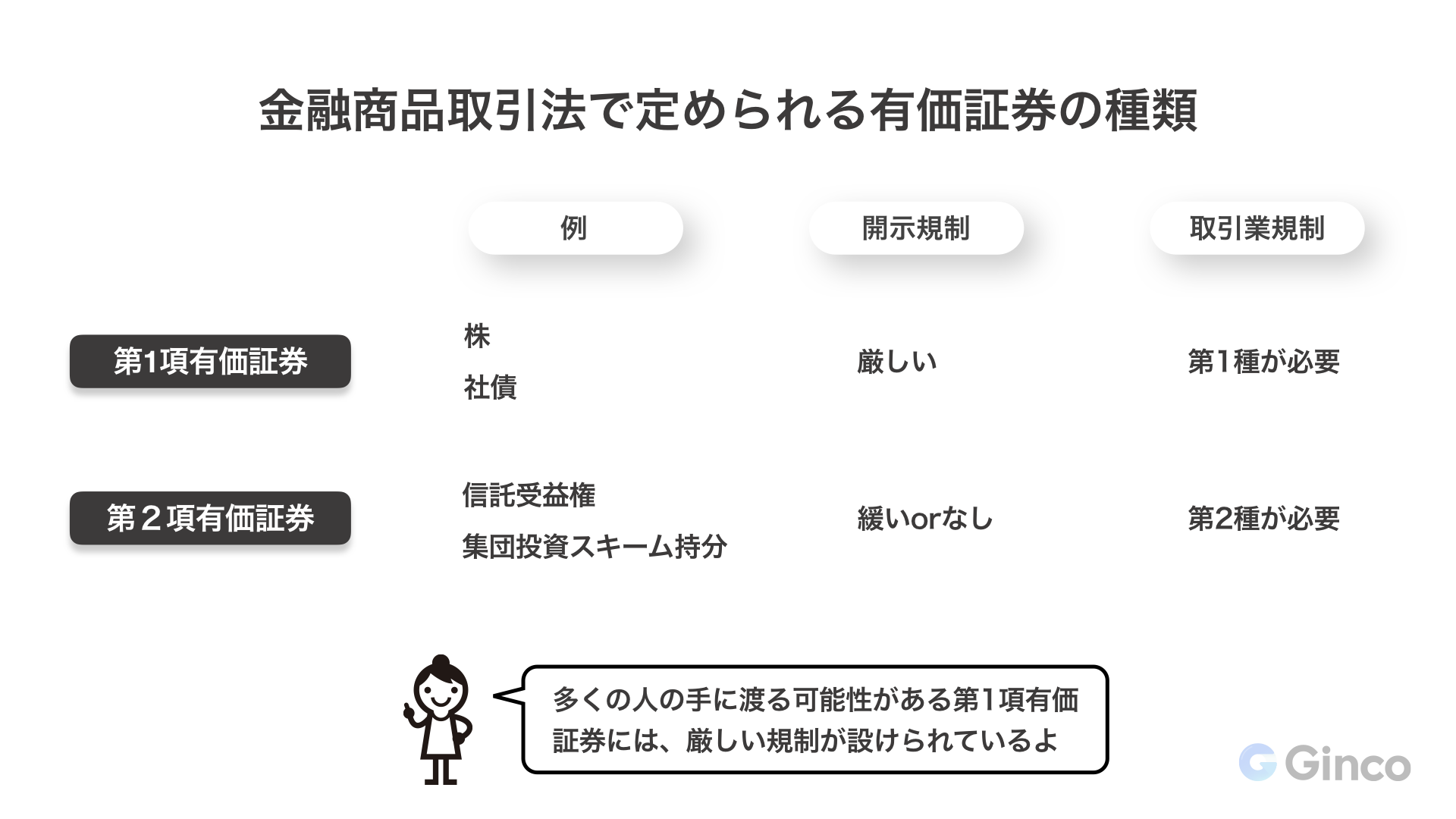

金融商品取引法では第1項有価証券と第2項有価証券の2種類が規定されており、両者は流動性が高いかどうかによって分けられています。

株式や社債など流動性が高いと考えられるものが第1項有価証券、投資信託の受益権やその他の集団投資スキーム持分(クラウドファンディングなど)といった流動性が高くないとみなされるものが第2項有価証券となっており、「みなし有価証券」とも呼ばれています。

第1項有価証券の方が、第2項有価証券よりも発行の際の開示要件が厳しくなっています。また、第1項有価証券を扱う場合は第1種金融商品取引業者の登録を受けなければなりません。

ポイント

- 日本では株や社債などの第1項有価証券と、信託受益権などの第2項有価証券がある

- 第1項有価証券は多くの人の手に渡る可能性があるため、厳しい規制が設けられている

セキュリティトークン=ブロックチェーンを用いて有価証券をデジタル化したもの

セキュリティトークンは、有価証券を紙の券ではなくデジタルで実現したものの総称です。財産的な価値があるものに関する権利のデジタルな証明と言っていいでしょう。具体的には

- 不動産

- 株

- 社債・国債

などの所有権や配当を受ける権利が含まれます。

この「価値を有するデジタルデータ」という考え方については、こちらの記事で概観をご紹介しています。

重要なのは、有価証券である以上、これらのトークンを扱うためには証券関連の規制に従わなければならないということです。アメリカでは先程の証券法や証券取引法、日本では金融商品取引法といった法律に則って発行や取引を行う必要があります。

セキュリティトークンに関する議論がしばしば混乱するのは、セキュリティトークンを、①ブロックチェーン上のトークンの一つの形態と見るか、②有価証券の一つの形態と見るかで、議論の道筋が微妙に異なるためです。

①の観点からは、セキュリティトークンは法令に遵守しており、価値の裏付けがあるという点に特徴があります。

次回に詳しく見ますが、多くのICOは違法である可能性が高いと指摘されていました。法律に従うことでその点を乗り越えようとするのがセキュリティトークンであると考えることができます。

また多くのICOで発行されたトークンは「あるコミュニティの中で通貨として利用することができること」、すなわち有用性を価値の裏付けとしていました。そのため「ユーティリティトークン」と呼ばれ、有価証券には該当しないものであると主張されていました。一方、セキュリティトークンでは、価値の裏付けは実際の不動産や企業になります。

②では、有価証券が電子データとして、中央管理者が存在しなくても証明されるのがセキュリティトークンであると考えることになります。

この観点からは、セキュリティトークンの特徴は早いファイナリティやサードパーティの不在という、証券をブロックチェーン上で扱うことによるベネフィットにあるといえます。既存の金融機関や証券業の立場から見るセキュリティトークン、という言い方もできるでしょう。

①は、そもそも詐欺的なものも多かったICOがやっと規制下に入るというごく当たり前のことでもあります。したがって、現存の有価証券と何が違うか?という②の視点の方が、今後重要になっていくと考えられます。

ポイント

- セキュリティトークンをユーティリティトークンなど他のトークンと比較すると、法令遵守・権利の証明という点に特徴がある

- セキュリティトークンは有価証券のデジタル形態であり、従来よりも流動性や分散性を高めるという考え方もできる

- 後者の見方が今後主流になっていくのではないか

次に、資金調達という観点からセキュリティトークン・オファリング(STO)について整理していきましょう。

STOとはどのようなものか?

セキュリティトークンのプライマリーに当たるSTO

STOは、セキュリティトークンの最初の売り出しのことを意味します。

証券市場には新規発行の場である「プライマリー」と二次流通の場である「セカンダリー」の2種類があり、STOはセキュリティトークンのプライマリーに当たる部分になります。

ハードルはICO以上、IPO未満

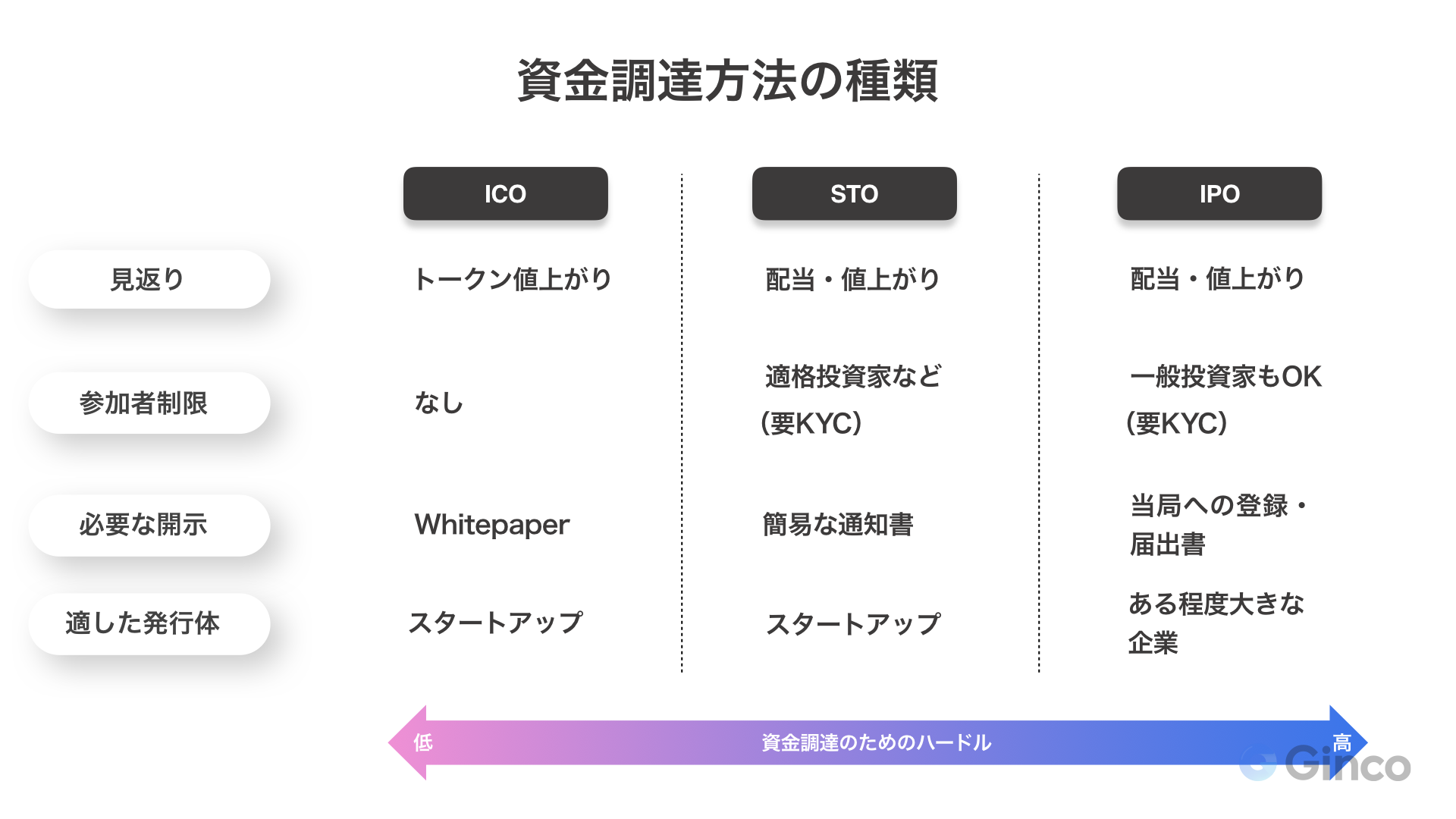

STOを他の資金調達の方法と比較すると、以下の表のようになります。

次回に詳しく見ますが、現在STOは主にアメリカSECの免除規定というルールの下に行われています。これは、販売対象となる投資家を限定したり、発行額に制限を設けたりすることで、有価証券を発行する場合でもSECへの登録が不要となるようなルールです。

そのため多くのSTOは、適格投資家(個人では年収20万ドル以上か資産が100万ドル以上ある投資家、法人では資産が500万ドル以上ある投資家)に向けて行われています。また、KYC(本人認証)が必須となっています。

また、IPOのようにSECへの登録は必要ありませんが、企業情報の開示については、フォーマットに従って書類を提出する必要があります。

全体として、ICOよりもしっかりした情報開示が求められますが、IPOほど負担が大きくないのがSTOの特徴です。

ポイント

- STOはICOよりも大変だが、IPOよりも簡単な資金調達の方法である

STOの事例

それでは、具体的にどのようなSTOが行われているのか、海外での事例を紹介していきたいと思います。

STOには、大きく分けて現在3種類があります。

- スタートアップやプロジェクトの資金調達: トークンは企業の株の所有権を表す

- 不動産開発・運営のための資金調達: トークンは不動産の所有権や不動産から得られる収益の配当を受ける権利を証明する

- ベンチャーキャピタルなどの資金調達: トークンは複数の企業の株の所有権を表す

それぞれ、具体的な事例を見ていきましょう。

スタートアップの資金調達:NEUFUND

Neufundは、ドイツでセキュリティトークン発行プラットフォームを運営するブロックチェーン企業です。自社の株をERC-20トークンで発行し、385万ドル(約4億円)の資金調達を行いました。

不動産運営のための資金調達:Aspencoin

Aspencoinは、St. Regis Aspen Resortというリゾート地の不動産に擬似的に投資が可能になるセキュリティトークンです。投資家は、リゾートの運用企業であるAspen Digital Inc.の株式をAspencoinによって保有し、運用益を受け取ることができます。

Aspencoinはセキュリティトークン発行プラットフォームのINDIEGOGOによって発行され、アメリカの適格投資家に向けて販売されました。約1800万ドル(20億円ほど)が集まっています。

VCの資金調達:SPiCE VC

SPiCE VCは、初めての完全にトークン化されたVCであり、Securitizeを利用して15万ドル(16億円ほど)の資金調達を行いました。投資家はSPiCEトークンを購入することで、多くのベンチャー企業に分散的に投資することが可能となります。

VCにおいては、投資家が株を売り、利益を得る(exitする)までの時間が長いという問題を解決するものとしてセキュリティトークンが期待されています。流通プラットフォームで売買の相手を見つけることが容易になるためです。

このように、収益や配当の分配、株主による投票をスマートコントラクトで執行できるため、株式や不動産、VCはブロックチェーン技術との相性が良いとされています。

またこの他に、アートの所有権をトークンにするSTO(TheArtToken)なども存在します。

ポイント

- STOのユースケースには、主にスタートアップの資金調達、不動産投資、VCへの投資がある

まとめ

ここまでセキュリティトークン、STOとは何か、どのような特徴があるかについて解説してきました。内容をまとめておきましょう。

- 有価証券とは、財産的な価値のあるものに関する所有権や債務の証明

- セキュリティトークンは、有価証券が電子データとして管理者の存在なしに証明されているものであり、法令遵守のためのプロトコルを備えている

- STOは、法律に基づいた書類を揃える必要があるためICOほど手軽ではないがIPOよりも容易な資金調達の方法として、スタートアップの株や不動産、VCに関するユースケースが存在する

次回は、なぜセキュリティトークン・STOが注目を集めているのかについて、もう少し細かな規制の内容やアメリカの事情とともにお伝えしたいと思います。

参考記事:

- What the !@#$ is a Security Token?

- Security Tokens and The Digital Wrapper

- The Security Token Thesis

- 連載「証券トークンについて知っておくべきこと」

セキュリティトークン記事特集

第1回:セキュリティトークンとは何か?有価証券をブロックチェーンに乗せることの意義

第2回:なぜセキュリティトークンがブームとなっているのか?アメリカの規制と証券市場

第3回:ブロックチェーンは証券決済をどのように効率化するか?ポストトレード業務における活用